CREER de la RICHESSE

Comment les marchés financiers créent de la richesse

Les marchés financiers agissent comme une courroie de transmission du capitalisme et créent de la richesse en allouant le capital correctement dans l’économie.

Pour comprendre ce processus, il faut d’abord comprendre ce qu’est le capital et pourquoi il faut l’allouer correctement…

Dans le fim Cast Away, lorsque Chuck Nolan arriva sur son île, il n’avait aucun capital. Il a dû trouver de la nourriture du mieux qu’il pouvait, amasser du bois pour faire un feu, tenter d’attraper des poissons à mains nues, etc., ce qui était long et pénible. On suppose qu’à un certain moment, il a amassé suffisamment de nourriture et de bois en réserve (épargne) pour bénéficier de quelques heures de temps libre. Il aura alors pu utiliser ce temps libre pour fabriquer des outils (un filet de pêche, un système allume-feu, une hache et une lance par exemple) et se construire un abri.

Ce temps libre « investi » dans la fabrication d’outil est en quelque sorte de l’épargne. Cette épargne lui aura permis de se créer du capital sous la forme d’outils. Cet investissement rapporte puisque ces outils lui permettront d’augmenter sa productivité ce qui lui permet d’augmenter son niveau de vie (plus de nourriture, temps libre, etc.). Il pourra réinvestir de plus en plus dans son capital pour éventuellement devenir suffisamment « riche » pour se construire un radeau qui lui permettra de quitter l’Île.

Donc, Chuck s’enrichit à partir du moment où il épargne pour se bâtir un capital productif. Le même principe s’applique à l’économie industrielle moderne.

La nouvelle machine du cordonnier

Ainsi, dans le système capitaliste, les gens ont deux choix à l’égard de leurs revenus : consommer ou épargner. La proportion qui sera consommée versus épargnée variera en fonction des préférences temporelles de chacun.

Le but de l’épargne n’est pas de simplement mettre de l’argent de côté (dans un coffre ou sous son matelas). L’épargnant cherchera à obtenir un rendement sur son épargne. Pour ce faire, cet argent sera investi et deviendra alors le capital d’entrepreneur. Ce capital sera utilisé pour améliorer la capacité productive de son entreprise. Cette amélioration de la productivité créera de la richesse et améliorera le niveau de vie des gens.

Par exemple, un cordonnier emprunte pour investir dans une nouvelle machine lui permettant de réduire ses coûts de 25%. Il en profitera pour réduire ses prix de façon à gagner des parts de marché sur ses concurrents et ce seront l’ensemble des consommateurs de cordonnerie qui en bénéficieront. Ceux-ci pourront utiliser ces économies comme bon leur semble, ce qui résultera en une augmentation de l’activité économique.

La création de richesse

Donc, le capital permet de créer de la richesse. Pour être plus riches, il faut être plus productif et pour cela il faut du capital. Le capital permet de développer de nouvelles technologies qui augmentent notre productivité. Ces innovations nous rendent collectivement plus riches en rendant plus de biens disponibles à plus bas prix. Cela nous permet d’améliorer notre niveau de vie (soit en consommant plus, soit en travaillant moins).

On peut donc dire que la création de richesse dépend de la qualité de notre capital productif ; et qu’elle ne profite pas seulement aux propriétaires du capital, mais à tous ceux qui échangent avec eux.

Évidemment, tout ce beau système ne vaut rien lorsqu’il est manipulé par l’interventionnisme étatique qui brime les libertés économiques. En manipulant la monnaie, les banques centrales peuvent faire complètement dérailler le mécanisme. En créant de la monnaie, elles font baisser les taux d’intérêt, ce qui décourage l’épargne et, par le fait même, les investissements viables dans du capital productif créateur de richesse.

D’autre part, en protégeant et/ou favorisant certaines industries ou entreprises, le gouvernement réduit (voire élimine) l’effet de la concurrence, ce qui permet à ces privilégiés de s’enrichir sur notre dos. Cette tricherie permet à certains de s’approprier du capital indûment et contribue aussi à engendrer la pauvreté et des inégalités sociales.

Le profit, la rémunération du capital

Aux dires de certains, la recherche du profit est un vice qui nuit à la société. À les entendre, plus le profit est élevé, plus les gens se font exploiter par les producteurs. Ils considèrent scandaleux que les producteurs profitent des pénuries pour augmenter leurs prix pour faire plus de profit.

Selon eux, le système capitaliste fait en sorte que les prix sont souvent plus élevés que le "juste prix" de façon à ce que les producteurs puissent faire du profit. Alors nationalisons ces producteurs, éliminons le profit et nous économiserons tous ! C’est ce raisonnement simpliste qui a, entre autres, servi d’argument aux communistes. Suite à l’échec monumental de cette idéologie, il est clair que la réalité est différente de ce que ces gens pensent et que ce type d’argumentation est fort dangereux.

En réalité, voici comment le profit crée de la richesse et fait du bien pour la société.

Le profit plaît aux actionnaires

Le profit est ce qui revient aux actionnaires d’une entreprise après toutes les dépenses, intérêts et impôts. Il peut servir à réinvestir dans l’entreprise pour améliorer les profits futurs ou à verser des dividendes. La valeur d’une entreprise repose essentiellement sur les profits ; sans eux l’entreprise ne vaut que la valeur liquidative de ses actifs. Ainsi, les actionnaires ont grand intérêt à ce que les profits soient le plus élevé possible. Par l’entremise du conseil d’administration, les actionnaires de l’entreprise mettent beaucoup de pression sur ses dirigeants (bonus, congédiements, etc) pour que ceux-ci fassent en sorte de maximiser les profits, et donc la valeur des actions. Sans profit, il n’y pas de capital et donc pas d’investissement privé.

Il y a beaucoup de compétition entre les entreprises pour obtenir le capital des actionnaires. Pour obtenir du capital (i.e. pour que les investisseurs achètent leurs actions), les entreprises doivent démontrer qu’elles sont bien gérées, que leur situation financière est appropriée et que leurs investissements seront profitables. Les marchés financiers agissent donc en tant qu’allocateurs de capital et tentent de faire en sorte que le capital ne soit pas gaspillé et qu’il soit utilisé le mieux possible. Le moteur de tout ce processus d’allocation est le profit. Sans lui, il n’y aurait aucun moyen de savoir si le capital est bien investi et aucune motivation à ce que ce soit le cas.

Le profit incite à minimiser les coûts et incite à l’innovation

Une bonne façon de maximiser les profits est de réduire ses coûts. Les entreprises font donc en sorte d’améliorer la productivité de leurs employés en engageant les meilleurs candidats possibles, en leur fournissant de la formation et en leur attribuant une rémunération alignée sur la performance (lorsque faisable). Les salaires doivent être le plus bas possible, mais doivent quand même être compétitifs si l’entreprise veut attirer de bon candidats.

D’autre part, l’entreprise investira en marketing pour tenter d’augmenter ses parts de marché. L’augmentation des volumes, réalisée grâce au marketing, permet de réduire les coûts unitaires totaux, puisque les coûts fixes sont répartis sur un plus grand nombre d’unités, ce qui rentabilise cette dépense. Le profit incite aussi à réduire la bureaucratie au minimum, puisque celle-ci coûte cher à l’entreprise.

L’autre façon de réduire les coûts et d’améliorer la productivité est d’innover. Pour ce faire, l’entreprise devra faire de la recherche & développement pour améliorer ses technologies. Elle pourra aussi investir dans de nouvelles machineries et revoir ses processus logistiques. Sans profit supplémentaire, les entreprises n’auraient aucun incitatif à innover et à investir, faisant ainsi avancer la société.

Sur un marché concurrentiel, les entreprises utiliseront ces économies de coûts pour gagner des parts de marché en réduisant leurs prix (sinon un compétiteur le fera à leur place et leur volera des parts de marché). Ces réductions de prix font en sorte d’améliorer le niveau de vie de l’ensemble de la société en augmentant le pouvoir d’achat de tous et chacun.

Le profit avantage les consommateurs

Sur un marché concurrentiel, les producteurs doivent satisfaire leurs consommateurs pour faire du profit. Il y a différentes stratégies pour y arriver, mais si un produit ne plaît pas aux consommateurs par ses caractéristiques, son apparence, sa qualité ou son prix, le producteur ne fera pas beaucoup de profit. Le profit indique donc aux entreprises si ce qu’elles font plaît ou non à la population. Si une entreprise se met à perdre des parts de marché aux mains d’un compétiteur, elle ajustera le tir et s’assurera de récupérer ses clients en améliorant son produit ou en réduisant le prix pour qu’il plaise davantage aux consommateurs.

Le profit permet d’éviter les pénuries et les surplus

Le profit incite aussi les producteurs à produire des quantités optimales de biens et services. Si un bien est produit en trop grande quantité, les producteurs seront pris avec des surplus qu’ils devront écouler à bas prix, ce qui n’est pas bon pour les profits. La recherche du profit décourage donc ce comportement.

D’autre part, si un bien est produit en quantité insuffisante, les producteurs pourront augmenter leurs prix et ainsi faire de plus gros profits. Cependant, cette situation ne durera pas longtemps puisque les prix élevés inciteront à produire davantage et attireront de nouveaux concurrents sur le marché. La recherche du profit permet donc de minimiser les pénuries.

En fait, la recherche du profit fait en sorte d’optimiser les quantités produites pour que les marchés balancent et que la demande soit efficacement rencontrée par l’offre.

Le profit et la concurrence

Malheureusement, certains profits ne sont pas mérités. Pour que le profit ait les effets positifs ci-haut décrits, il faut que le marché soit concurrentiel, sinon les producteurs pourront se permettre des prix plus élevés, des coûts moins compétitifs et/ou une qualité qui ne convient pas aux consommateurs. La concurrence est donc un ingrédient essentiel du capitalisme (voir ceci).

Ceci étant dit, le manque de concurrence est souvent le résultat de politiques de l’État. On pourrait mentionner les tarifs douaniers, les subventions, les contrats sans appel d’offre, certaines règlementations augmentant les barrières à l’entrée, les systèmes de quotas et de gestion de l’offre ainsi que les brevets, comme des politiques provenant directement de l’État qui réduisent le niveau de compétition. À ce moment-là, le profit cesse d’être à notre service et sert alors les intérêts corporatistes. Les entreprises travaillent évidemment fort, à l’aide de leurs lobbys et groupes de pression, pour soutirer ces protections à l’État.

Le profit et la monnaie

L’autre situation dans laquelle le profit joue mal son rôle dans l’allocation du capital est lorsque la monnaie est manipulée. Lorsque la banque centrale et le système bancaire créent de la monnaie à partir de rien en quantité suffisante pour influencer les taux d’intérêt et les prix, cela a comme impact d’artificiellement augmenter les profits et mène à de mauvais investissements (voir ceci). Durant la récession qui suit ces épisodes, le nettoyage de ces mauvais investissements est un processus pénible pour ceux qui sont touchés et perdent leur emploi. C’est pourquoi une monnaie libre de toute manipulation et un système bancaire sain sont des ingrédients essentiels d’une économie compétitive et soutenable.

Les régimes communistes nous ont donné une bonne vision de ce qu’il arrive lorsqu’il n’y pas de profit. Absence d’innovation, manque d’investissement, gaspillage de ressources, coûts exorbitants, pénuries, produits de mauvaise qualité qui ne répondent pas aux besoins de la population ; telles sont les conséquences désastreuses de l’absence de profit dans une économie. Il faut cesser de blâmer les entreprises qui font du profit et plutôt éliminer les barrières à la concurrence de façon à ce que ces profits aient l’effet escompté ; c’est-à-dire d’augmenter notre niveau de vie.

Suite à la crise financière que nous venons de traverser, l’opinion qu’ont les gens du marchés des capitaux est très négative. Notamment en raison de l’illettrisme économique des journalistes, les gens mélangent beaucoup de concepts (fraudeurs, spéculateurs, investisseurs) et se font une fausse idée quant à la contribution économique des marchés financiers.

Pour beaucoup de gens, les participants aux marchés des capitaux ne sont que des bureaucrates surpayés qui ne produisent rien et ne créent aucune richesse. Un gestionnaire de portefeuille ou un négociateur de valeurs mobilières ne produit aucun bien tangible ; il ne soigne pas les malades et ne répare pas votre auto. Pourquoi le monde ne pourrait-il pas se passer de la bourse ?

Les marchés financiers ont une influence directe sur le coût du capital des entreprises, c’est-à-dire, le coût du financement de leur expansion, lequel est composé essentiellement de dettes et d’actions.

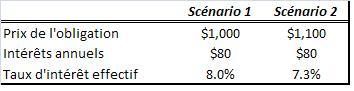

Au niveau de la dette, une entreprise bien gérée, avec des flux monétaires constants et/ou croissants et un bilan sain bénéficiera d’un taux d’intérêt inférieur sur sa dette. Les investisseurs obligataires suivent de près la situation financière des entreprises dans lesquelles ils investissent. Une amélioration de la situation financière d’une entreprise fera en sorte que la demande pour ses obligations augmentera, tout comme le prix. Si l’entreprise verse un coupon de $80 par année pour une obligation de $1.000 (8%) et que le prix de ce titre augmente à $1.100, le coût de sa dette se trouve à baisser à 7,3%. Si jamais elle avait à financer un nouveau projet, elle pourrait émettre des obligations à 7,3% plutôt qu’à 8% auparavant. C’est un avantage énorme.

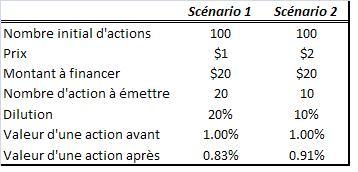

Pour ce qui est des actions, le coût du capital-action est directement lié au prix auquel les actions se transigent en bourse. Disons qu’une entreprise a 100 actions en circulation, chaque action vaut donc 1% de l’entreprise. Si elle voulait financer un nouveau projet de $20 et que ses actions se transigent à $1, elle devrait émettre 20 nouvelles actions, ce qui signifie que chaque action vaudrait maintenant 0,83% de l’entreprise (1/120) ; c’est ce qu’on appelle la dilution. Par contre, si son action se transige à $2, elle n’aura qu’à émettre 10 actions, donc chaque action vaudrait 0,91% de l’entreprise ; donc moins de dilution que si l’action était à $1. Son coût du capital est donc inférieur lorsque son action est à $2.

Ainsi, les marchés des capitaux sont un rassemblement virtuel où sont agrégées les connaissances de milliers d’investisseurs. Ces investisseurs débattent à coups de transactions à savoir quel devrait être le coût en capital des entreprises. Lorsqu’un investisseur croit que le coût en capital d’une entreprise est mal évalué par le marché, que ce soit ses actions ou sa dette, celui-ci achètera ou vendra les titres financiers de cette entreprise. Ses transactions auront une influence sur le prix auquel se transigent ces titres sur le marché et, par le fait même, sur le coût en capital de l’entreprise. Cette pression du marché force les entreprises à présenter une performance et une situation financière aussi excellentes que possible.

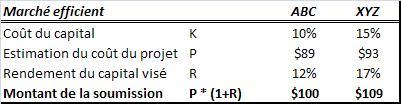

Il est très important pour la croissance économique et la création de richesse que le coût du capital des entreprises soit le plus adéquat possible. Par exemple, si deux entreprises contemplent un projet sous appel d’offres : l’entreprise ABC est bien gérée et a un coût moyen du capital de 10% alors que l’entreprise XYZ, étant moins bien gérée et ayant une situation financière douteuse, a un coût moyen du capital de 15%. L’entreprise ABC estime que le projet lui coûtera $89 millions à réaliser et elle vise un rendement de 12% (supérieur à son coût du capital), elle pourra donc soumettre une offre de $100 millions. L’entreprise XYZ estime que ce projet lui coûtera $93 millions à réaliser et vise un rendement de 17%, son offre sera donc de $109 millions. L’entreprise ABC remporte donc l’appel offre.

L’entreprise ABC est meilleure que l’entreprise XYZ ce qui fait en sorte qu’elle peut réaliser le projet pour moins cher. Le marché est bien au courant de cette situation et exprime ses préférences en payant un prix plus élevé pour les actions et obligations de l’entreprise ABC, ce qui fait en sorte que son coût du capital est inférieur. On pourrait alors dire que le marché est efficient et a bien fait son travail d’allocation du capital.

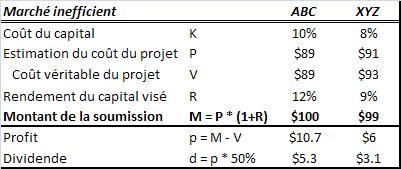

Supposons maintenant que le marché s’est trompé (disons parce qu’il a été manipulé par une intervention gouvernementale quelconque !) et fait preuve de beaucoup trop d’optimisme envers l’entreprise XYZ, ce qui diminue son coût moyen du capital à 8%. Elle vise maintenant un rendement de 9% sur le projet et comme elle est mal gérée, elle sous-estime le coût auquel elle pourrait réaliser le projet à $91 millions (même si le coût réel pour XYZ est toujours de $93M). Son offre est donc maintenant de $99 millions et elle remporte l’appel d’offre.

L’erreur du marché fait donc en sorte qu’il y a eu une destruction de richesse dans l’économie en raison du fait que la mauvaise entreprise a réalisé le projet. En effet, dans le second exemple, le projet est réalisé à un prix de $99M soit $1M de moins que dans la première situation, mais le projet a été réalisé en utilisant $4 millions de plus en ressources ($93M vs $89M). Il y a donc une perte sèche de $3 millions due au manque de productivité de l’entreprise XYZ. Où est allé cet argent ? Premièrement, il est fort probable que la mauvaise gestion de XYZ ait résulté en un gaspillage de matières premières. Deuxièmement, les employés de XYZ sont probablement moins productifs et la mauvaise gestion fait en sorte qu’ils ont gaspillé plus de temps. Ce $3 millions a donc été gaspillé.

Dans le premier exemple, l’entreprise ABC aurait réalisé un profit de presque $11 millions. En supposant une politique de dividende de 50%, elle aurait versé $5,3M à ses actionnaires en dividendes, qui eux pourraient dépenser cet argent dans l’économie à leur guise ; et $5,3M seraient demeurés dans l’entreprise sous la forme de bénéfices non-répartis que l’entreprise ABC aurait pu réinvestir efficacement dans sa croissance. Dans le second exemple, l’entreprise XYZ ne fait qu’un profit de $6 millions, ce qui fait en sorte que les dividendes et le réinvestissement dans la croissance future seront moindre.

Car il est important de comprendre que l’ampleur des profits détermine l’ampleur de la croissance économique future, et donc du niveau de vie dont bénéficiera la population dans le futur.

Pour que ce processus fonctionne bien, il faut que les marchés financiers soient efficients. Un marché efficient est un marché où les prix reflètent correctement l’information disponible. Lorsque les prix sont adéquats, le coût du capital des entreprises est adéquat et la création de richesse est maximale. Un marché financier efficient fait en sorte d’éviter ce gaspillage inutile en faisant en sorte que le coût du capital d’une entreprise soit adéquat. Le marché force les entreprises à être efficaces et fait en sorte que les meilleures entreprises aient accès à du capital à un coût inférieur à leurs compétiteurs inefficaces. C’est sans aucun doute la meilleure façon d’allouer les capitaux dans l’économie, utilisant les connaissances de milliers d’investisseurs, plutôt que d’un petit groupe de fonctionnaires (qui sont en fait les véritables "bureaucrates surpayés" actuellement !).

Par Le Minarchiste. http://www.contrepoints.org/?p=128878

A découvrir aussi

- Agirc et Arrco , où va-t-on ?

- Ségolène & l'argent du contribuable , la "CATA" Heuliez !!

- Résolution bancaire : quand le VOL des Dépôts devient Légal !!!

Les marchés financiers

Les marchés financiers